Thị trường than ASEAN và những rủi ro của Việt Nam

07:30 | 18/08/2017

Vì sao Việt Nam cần phát triển nhiệt điện than? (Tạm kết)

Những bất cập trong hệ thống chiến lược năng lượng Việt Nam

Sự thiếu nghiêm túc của Bộ Tài chính khi xem xét thuế than

PHAN NGÔ TỐNG HƯNG - PHÓ CHỦ TỊCH HIỆP HỘI NĂNG LƯỢNG VIỆT NAM

Nhiệt điện chạy than của ASEAN

ASEAN là khu vực có tổng diện tích đất (4,46 triệu km2) chiếm khoảng 3% của thế giới, nhưng dân số (khoảng 620 triệu người) chiếm khoảng 9% của thế giới. Dự kiến đến năm 2040, dân số của ASEAN sẽ tăng lên tới 760 triệu người (trong đó, tỷ lệ dân đô thị hiện chiếm 46% sẽ tăng lên 60%) và GDP (bình quân đầu người tính theo sức mua) sẽ tăng lên gấp 3 lần.

Theo đánh giá của EIA, khu vực ASEAN đang ngày càng phát triển nhanh, đặc biệt trong lĩnh vực tiêu dùng năng lượng và phát điện. Cũng theo số liệu của IEA, trong khu vực ASEAN sẽ có khoảng 120 triệu người không biết điện là gì, trong khi hơn 270 triệu người phải dựa vào các nguồn gây ô nhiễm là củi gỗ và phân để đun nấu và sưởi ấm. Vì vậy, từ năm 2013 đến năm 2030 nhu cầu tiêu dùng năng lượng sơ cấp của ASEAN sẽ tăng hơn 2 lần và đạt tỷ trọng ít nhất 80%. Tổng nhu cầu điện năng sẽ tăng từ 790 TWh (năm 2013) lên 2.210 TWh (năm 2040). Mức gia tăng (gấp gần 3 lần) này chủ yếu dựa vào nguồn năng lượng sơ cấp là than. Các nguồn năng lượng tái tạo cũng sẽ tăng nhưng tăng chậm hơn so với các nhà máy nhiệt điện (NMNĐ) chạy than.

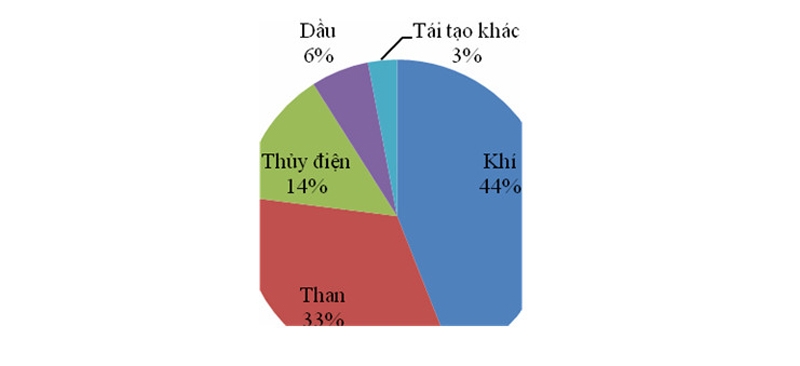

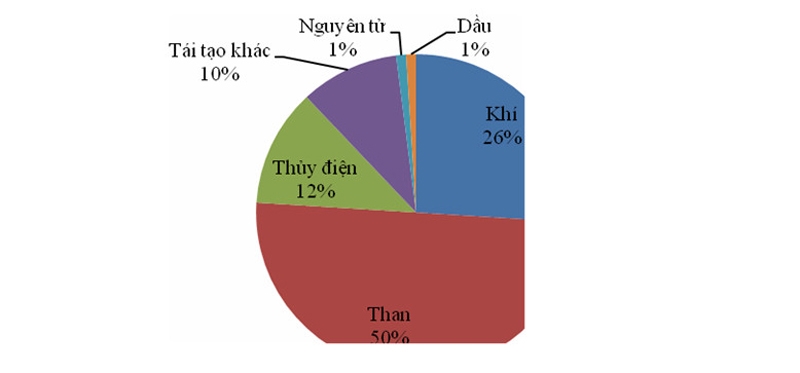

Cơ cấu các nguồn điện của ASEAN sẽ thay đổi đáng kể trong giai đoạn tới (xem hình 1 và 2). Theo đó, tỷ trọng nguồn điện từ than sẽ tăng từ 33% hiện nay lên 50% vào năm 2040. Tương tự nguồn năng lượng điện tái tạo tăng từ 3% lên 10%. Trong khi đó, nguồn nhiệt điện chạy khí sẽ giảm từ 44% xuống còn 26%; nguồn thủy điện giảm từ 14% xuống còn 12%.

Hình 1: Tỷ trọng các nguồn điện năm 2013 của ASEAN.

Hình 2: Tỷ trọng các nguồn điện năm 2040 của ASEAN.

Than sẽ là nguồn nhiên liệu được lựa chọn. Các nguồn vật liệu có sẵn (củi gỗ, phân) và nguồn điện rẻ tiền nhất (NMNĐ chạy than) đối với ASEAN vẫn là giải pháp an toàn nhất. Vì vậy, phần lớn các nước ASEAN đang gấp rút xây dựng các NMNĐ chạy than.

Theo chuyên gia Laszlo Varro - Trưởng phòng Thị trường khí, than và điện của Tổ chức Năng lượng Quốc tế (IEA), nhu cầu về điện của ASEAN đang tăng sẽ kéo theo tăng nhu cầu than cho phát điện. Đến năm 2040, phần lớn trong tổng số 400 GW công suất phát điện dự kiến sẽ tăng thêm ở ASEAN sẽ là các nhà máy nhiệt điện chạy than. Điều này sẽ làm tăng tỷ trọng của than trong thị trường điện của ASEAN từ 32% lên 50%, trong khi tỷ trọng của khí sẽ giảm từ gần 44% xuống còn 26%.

Thị trường than của ASEAN

Thời gian 30 năm vừa qua, thị trường xuất khẩu than của các nước Đông Nam Á (ASEAN) với 3 nhà xuất khẩu chủ yếu là Indonesia, Malaysia và Việt Nam phát triển tương đối nhanh. Đặc biệt, khối lượng than xuất khẩu của Indonesia đã tăng mạnh.

Gần đây, thị trường nhập khẩu than của ASEAN tuy còn đang trong giai đoạn hình thành, nhưng có nhu cầu phát triển rất nhanh. Thị phần than nhập khẩu năm 2016 của ASEAN chỉ khoảng 8% (tương đương với 70 triệu tấn). Trong khi đó, chỉ riêng 5 nhà nhập khẩu than lớn nhất thế giới (Ấn Độ, Trung Quốc, Nhật, Hàn Quốc, và Đài Loan) đã nhập khẩu hơn 600 triệu tấn, chiếm hơn 70% khối lượng than nhập khẩu của thế giới.

Trong khối ASEAN, các nước có ngành công nghiệp than chủ yếu là Thái Lan, Malaysia, Philippines, Việt Nam và Indonesia. Mặc dù Indonesia là nước xuất khẩu than lớn nhất, nhưng nhu cầu than trong nước của Indonesia (đang ngày càng tăng lên) có ảnh hưởng đáng kể đến cân bằng cung - cầu than của châu Á và của ASEAN trong các thập kỷ tới.

Cho đến trước khi Việt Nam tham gia tích cực vào việc nhập khẩu than (năm 2015), các nền kinh tế của ASEAN có nhu cầu nhập khẩu than lớn là Thailand, Malaysia, và Philippines.

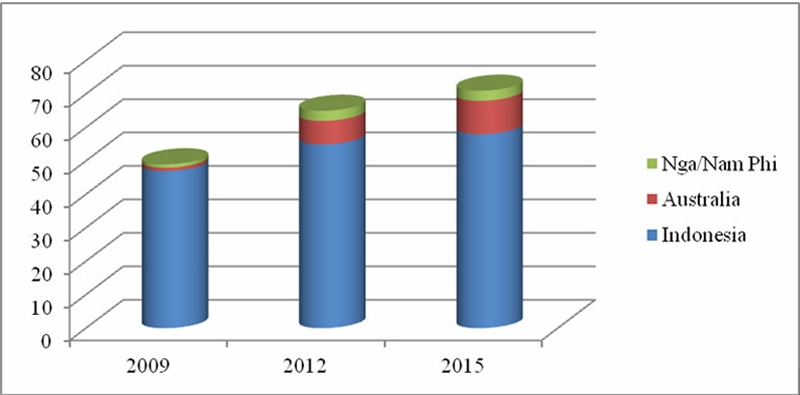

Tổng khối lượng than nhập khẩu của ASEAN (không tính Việt Nam và Indonesia) trong thời gian qua đã tăng lên tương đối nhanh, từ 49 triệu tấn (năm 2009) lên 71 triệu tấn (năm 2015). Trong đó, nguồn xuất khẩu chủ yếu từ Indonesia (chiếm 82-95%), Australia (3-14%), Nam Phi và Nga (2-5%).

Hình 3. Khối lượng và các nguồn than nhập khẩu của ASEAN, triệu tấn.

Theo dự báo của EIA, thị phần này sẽ gần như được duy trì trong tương lai gần. Trong đó, Indonesia sẽ vẫn chiếm tỷ trọng hơn 80% trong nguồn cung cấp than nhập khẩu cho các nước ASEAN vì có lợi thế rất quan trọng về cảng xuất than và dịch vụ logistic. Cung độ vận chuyển than bằng đường bộ từ các mỏ ra cảng không quá lớn (so với Australia và Nga). Điều kiện xây dựng các cảng than thuận lợi.

Tuy nhiên, do nhu cầu nhập khẩu than của Trung Quốc đang giảm nhanh, nên Australia - nước xuất khẩu chủ yếu sang Trung Quốc, sẽ gia tăng việc bán than vào thị trường ASEAN để duy trì sản lượng khai thác của mình. Đồng thời, Trung Quốc cũng có khả năng sẽ xuất khẩu than vào các nước ASEAN.

Ngoài ra, than Nga và than Nam Phi cũng có khả năng cạnh tranh về chất lượng trên thị trường ASEAN. Vì vậy, với cước phí vận tải biển đang ở mức độ thấp như thời gian qua, việc xuất khẩu than của Indonesia sẽ ngày càng khó cạnh tranh hơn. Khối lượng than xuất khẩu của Indonesia đang có nguy cơ giảm.

Bắt đầu tư năm 2016, Việt Nam đã xuất hiện tương đối rõ nét trên bản đồ nhập khẩu than của khu vực ASEAN. Trong tương lai gần, Myanmar cũng sẽ xuất hiện như một nhà nhập khẩu than tương đối lớn.

Như vậy, trong tương lai, các nước nhập khẩu than lớn của ASEAN sẽ là Thailand, Malaysia, Philippines và Việt Nam.

Indonesia

Indonesia là quốc gia duy nhất trong ASEN có điều kiện phát triển ngành công nghiệp than tương đối thuận lợi. Với trữ lượng than (coal reserves) khoảng 32 tỷ tấn có thể khai thác bằng công nghệ lộ thiên có chi phí khá thấp, nằm không xa bờ biển, có điều kiện dịch vụ hậu cần thuận lợi, Indonesia là quốc gia sản xuất than hiệu quả nhất. Với vị trí địa lý nằm không xa các nước trong khu vực, Indonesia là nước xuất khẩu than lớn nhất thế giới (tính theo khối lượng). Năm 2014, tổng khối lượng than xuất khẩu của Indonesia đạt mức 410 triệu tấn, trong đó, than năng lượng 408 triệu tấn và than luyện coke 2 triệu tấn.

Trong khi thị trường than trong khu vực đang tăng nhanh, Indonesia là nguồn chính cung cấp than nhiệt năng trung bình và thấp cho các nước như Việt Nam, Malaysia, Thái Lan nhờ có chi phí vận tải biển tương đối thấp.

Khách hàng mua than của Indonesia là các công ty phát điện. Trong đó, các công ty phát điện lớn thường mua than của Indonesia theo các hợp đồng dài hạn (long term contract) và hợp đồng hàng năm (annual contract). Các khách hàng trung bình thường mua theo hợp đồng hàng năm và hợp đồng bán lẻ (spot contract). Các khách hàng nhỏ thường mua than theo hợp đồng bán lẻ và hợp đồng trung hạn (medium term contract).

Thị trường than giao ngay (spot market) của Indonesia là thị trường sôi động nhất, đáp ứng nhu cầu ngày càng tăng nhanh và có xu hướng giao dịch khối lượng lớn. Các khách hàng thường mua than theo nhu cầu hàng tuần, hoặc hàng ngày của mình.

Là quốc gia có sản lượng than khai thác và xuất khẩu lớn nhất trong ASEAN, nhưng nhu cầu than trong nước của Indonesia là một đại lượng tương đối bất định. Trong giai đoạn 2015 - 2020, Indonesia đặt mục tiêu tương đối thực tế là tăng trưởng GDP khoảng 6 - 7%/năm, và tăng trưởng tiêu dùng điện khoảng 8%/năm. Năm 2012, tổng nhu cầu sử dụng điện của Indonesia khoảng 174 TWh. Dự kiến đến năm 2020, tổng nhu cầu điện sẽ đạt mức 334 TWh. Indonesia có kế hoạch đầy tham vọng xây dựng 35GW công suất phát điện trong vòng 20 năm tới. Như vậy, nhu cầu than cho điện của Indonesia đang tăng lên trong thập kỷ tới.

Thái Lan

Là nước có dân số khoảng 67 triệu người, có GDP bình quân đầu người khoảng 15.580 USD/năm (tính theo sức mua), mức tiêu dùng điện bình quân đầu người khoảng 2.465 kWh/2014. Nguồn điện chủ yếu của Thailand là khí nhập khẩu, với tổng công suất lắp đặt khoảng 33 GW. Trong đó, nguồn khí mua của Myanmar chiếm khoảng 70%. Tổng công ty phát điện Thailand (EGAT) là doanh nghiệp nhà nước chiếm 45% sản lượng điện của Thailand. Hiện nay, tỷ trọng nhiệt điện dùng than chiếm khoảng 10%. Nhiều khả năng, đến năm 2020 các nguồn trữ lượng khí trong nước của Thailand sẽ hết và các nhà cung cấp chính của Thailand cũng như của Myanmar sẽ dự trữ khí cho nhu cầu của mình. Trong tương lai, công suất của các nguồn tái tạo sẽ tăng, nhưng điện từ năng lượng than sơ cấp vẫn là nguồn an toàn và ổn định. Đến năm 2030, tổng công suất các NMNĐ chạy than mới sẽ được xây dựng khoảng 4,5 GW.

Ngoài việc nhập khẩu than cho điện, Thailand cũng đang nhập khẩu than cho xi măng và cho chất đốt sinh hoạt. Tổng lượng than nhập khẩu năm 2016 của Thailand khoàng 22 triệu tấn, trong đó có 19 triệu tấn nhập từ Indonesia.

Myanmar

Theo Bộ Điện lực, tổng công suất lắp đặt của các nhà máy điện sẽ tăng từ 4,4 GW (năm 2014) lên 24 GW vào năm 2030 để đảm bảo cung cấp đầy đủ điện cho cả nước (năm 2014, số người dân được cung cấp điện lưới chỉ có 20%). Năm 2015, chính phủ Myanmar đã cho điều chỉnh một cách cơ bản luật mỏ của mình để thu hút đầu tư nước ngoài. Trong khi luật mỏ không mang lại kết quả như mong đợi, nhưng ngành khai thác mỏ của Myanmar hiện nay có thể cạnh tranh được với Indonesia về vốn đầu tư nước ngoài vì các chính sách hỗ trợ và bảo vệ các nhà đầu tư trong ngành mỏ của Indonesia hiện vẫn còn bị hạn chế.

Malaysia

Là quốc gia có tốc độ tăng trưởng thần kỳ bình quân 6,5%/năm trong vòng gần 50 năm (từ năm 1957 đến 2005) kể khi được độc lập. Cho đến hiện nay, với tốc độ tăng trưởng đạt khoảng 6%/năm, Malaysia với Tập đoàn Dầu khí Nhà nước Petronas nổi tiếng lâu nay đang là quốc gia xuất khẩu dầu, có GDP bình quân đầu người (tính theo sức mua) đạt 24.500 USD/năm, mức tiêu dùng điện năng bình quân 4.345 kWh/người/năm 2014.

Malaysia với 30 triệu dân đang là quốc gia có trình độ phát triển cao trong khối ASEN chỉ đứng sau Singapore. Malaysia có mức tiêu dùng điện tính theo đầu người cao hơn 1,8 lần so với Thailand và cao hơn 6 lần so với Indonesia mà cũng chỉ dựa vào một doanh nghiệp có tên gọi là Tenaga Nasional Berhad (TNB) - là một trong những doanh nghiệp lớn nhất của ASEAN.

Năm 2014, sản lượng điện của Malaysia từ than chiếm 47%, từ khí chiếm 49%. Tổng công suất phát điện lắp đặt của Malaysia khoảng 25 GW, trong đó có 8 GW chạy than.

Theo dự báo của TNB, sản lượng điện từ than sẽ tăng cả về giá trị tuyệt đối và tương đối. Đến năm 2020, với giá khí như hiện nay, trong cân bằng năng lượng sơ cấp của Malaysia, tỷ trọng của than sẽ tăng tới 63%, tỷ trọng của khí sẽ giảm còn 33%. Năm 2016, Malaysia đã nhập hơn 26 triệu tấn than (70% từ Indonesia, 25% từ Australia, và 5% từ Nam Phi). Riêng TNB cũng đã nhập 23 triệu tấn than vào năm 2016. Dự kiến, tổng số than nhập khẩu của Malaysia sẽ đạt hơn 40 triệu tấn vào năm 2020.

Philippines

GDP bình quân đầu người (tính theo sức mua) của Philippines khoảng 6.975$, và mức tiêu dùng điện bình quân 670 kWh/người/năm (2014). Tuy mức độ phát triển chậm hơn so với Malaysia và Thailand, nhưng với 7.100 hòn đảo và dân số khoảng 100 triệu người (đứng thứ 12 trên thế giới) Philippines có mức độ điện khí hóa rất nhanh.

Năm 2015, tổng công suất điện của Philippines là 18,5 GW, trong đó 5963 MW là nhiệt điện than (tỷ trọng 32%). Chính phủ Philippines sẽ cho tăng tỷ trọng của nhiệt điện than lên đáng kể. Đến hết 2018, Philippines sẽ đưa thêm 10 nhà máy nhiệt điện chạy than (đang được xây dựng) vào hoạt động với tổng công suất 3,4 GW. Ngoài ra, có 25 NMNĐ chạy than với tổng công suất 12 GW đã được đưa vào kế hoạch xây dựng bổ sung.

Cũng như các nước khác, Philippines sẽ bổ sung các nguồn năng lượng tái tạo trong các thập kỷ tới. Tuy nhiên, hiện nay than vẫn là nguồn năng lượng rẻ tiền và đáng tin cậy nhất. Tổng nhu cầu than của Philippines sẽ tăng từ khoảng 20 triệu tấn hiện nay lên 35÷40 triệu tấn vào các năm 2025÷2035. Hiện nay, hàng năm khối lượng than nhập khẩu của Philippines khoảng hơn 10 triệu tấn, và khai thác trong nước khoảng 9 triệu tấn.

Như vậy, ngoài 9 triệu tấn khai thác trong nước (chủ yếu của Tổng công ty than và điện Semirara), trong tương lai gần, lượng than nhập khẩu của Philippines sẽ đạt 30 triệu tấn/năm. Nhờ vị trí địa lý gần, phần lớn than được nhập khẩu từ Indonessia. Tổng nguồn tài nguyên than dự tính của Philippines khoảng 2,4 tỷ tấn là cơ sở để nâng sản lượng than khai thác nội địa trong tương lai.

Kết luận

Các số liệu phân tích trên cho thấy:

1/ Nhu cầu nhập khẩu than cho điện của các nước thành viên ASEAN ngày càng gia tăng sẽ dẫn đến mức độ cạnh tranh trong nhập khẩu than ngày càng cao. Trong khi đó,

2/ Theo Quy hoạch phát triển ngành điện của Việt Nam, nhu cầu than cho điện sẽ tăng liên tục khoảng 10%/năm trong vòng 20 năm tới. Dự kiến vào năm 2030, sản lượng điện của Việt Nam đạt 572 TWh, và nhu cầu nhập khẩu than cho điện sẽ tăng từ 13 triệu tấn (năm 2016) lên khoảng 40 triệu tấn sau 10 năm nữa.

3/ Nguồn than nhập khẩu để phát điện của Việt Nam chủ yếu (50-70%) là từ Indonesia. Thị trường xuất khẩu của than Indonesia trong thời gian qua (trước khi có sự nhập khẩu của Việt Nam từ năm 2013) đã phát triển rất nhanh và tương đối ổn định (“an bài”). Thị trường than nội địa cho nhiệt điện của Indonesia trong thời gian tới cũng sẽ tăng. Đây là yếu tố khách quan sẽ làm tăng thêm những rủi ro trong việc cấp than cho điện của Việt Nam. Ngoài ra,

4/ Với việc nhập khẩu (thông qua đấu thầu) vừa nhỏ, lẻ (dưới 1 triệu tấn) vừa ngắn hạn (6 - 9 tháng) như hiện nay, thực tế đã chứng minh các dự án nhiệt điện của Việt Nam chỉ có thể mua được than từ các nguồn trôi nổi (theo các hợp đồng “spot”- giao ngay) ở Indonesia. Đây là yếu tố chủ quan đang làm giảm đáng kể hiệu quả của việc nhập khẩu than cho điện.

HÀ NỘI - JAKATA, THÁNG 8/2017

(Khi sao chép, trích dẫn nội dung, số liệu từ bài viết này phải ghi rõ "nguồn", hoặc "theo": TẠP CHÍ NĂNG LƯỢNG VIỆT NAM)

Tài liệu tham khảo:

+ William Riyadi, Mark Nathan, International Transaction of Coal Supply, 2015;

+ IEA Southeast Asia (2015); IEA Southeast Asia Energy Outlook 2015;

+ Schernikau 2016, Springer book “Why Coal Continues to Power the Word”;

+ Schernikau 2017, Coal & Minerals Asia, The Southeast Asian Coal Market- the Next Success Story.