Cơ chế điều chỉnh biên giới Carbon - Thách thức và cơ hội cho doanh nghiệp Việt Nam

06:53 | 05/10/2023

Dự án thu giữ, lưu trữ CO2 Tomakomai (Nhật Bản) và tiềm năng áp dụng tại Việt Nam Dự án thu giữ, lưu trữ CO2 Tomakomai (Nhật Bản) và tiềm năng áp dụng tại Việt Nam Bài báo dưới đây của TS. Phùng Quốc Huy - Trung tâm Nghiên cứu Năng lượng châu Á - Thái Bình Dương (APERC) viết riêng cho Tạp chí Năng lượng Việt Nam sẽ giới thiệu chi tiết về quá trình thực hiện dự án trình diễn công nghệ thu giữ, lưu trữ carbon (CCS) Tomakomai (thuộc tỉnh Hokkaido, Nhật Bản) và tiềm năng áp dụng công nghệ này nhằm giảm phát thải CO2 từ các nhà máy nhiệt điện, cũng như các nhà máy công nghiệp nặng tại Việt Nam. Rất mong nhận được sự chia sẻ của bạn đọc. |

Chính sách thu hồi, sử dụng, lưu trữ CO2 - Kinh nghiệm quốc tế, đề xuất cho Việt Nam Chính sách thu hồi, sử dụng, lưu trữ CO2 - Kinh nghiệm quốc tế, đề xuất cho Việt Nam Kinh nghiệm từ quốc tế cho thấy: Hình thành thị trường kinh doanh trong thu hồi, sử dụng và lưu trữ khí CO2 vừa tạo ra lợi nhuận cho doanh nghiệp vừa đạt được mục tiêu giảm phát khí thải. Do đó, việc tham khảo kinh nghiệm thế giới trong lĩnh vực này là cần thiết để đề xuất với các cơ quan có thẩm quyền sớm ban hành các quy định pháp lý chi tiết, ưu đãi cụ thể đối với các dự án CCUS (thu hồi, sử dụng và lưu trữ khí CO2) tại Việt Nam. (Bài báo của tác giả Nguyễn Anh Tuấn (*) viết riêng cho Tạp chí Năng lượng Việt Nam). |

Với cam kết thực hiện mạnh mẽ Thỏa thuận Paris 2015 và trước tình trạng biến đổi khí hậu tác động xấu đến môi trường toàn cầu, EU đã đưa ra biện pháp đối với các doanh nghiệp sản xuất hàng công nghiệp trên thế giới phải có các biện pháp giảm phát khí thải khi xuất khẩu hàng hóa vào thị trường EU. Ngày 17/5/2023, Cơ chế điều chỉnh biên giới Carbon của EU (CBAM) có hiệu lực, với mục tiêu chính là một số hàng hóa nhập khẩu vào thị trường này phải trả thuế cho lượng khí thải carbon tạo ra trong quá trình sản xuất mà vẫn phù hợp với các quy tắc của Tổ chức Thương mại Thế giới (WTO). Từ đó các nhà sản xuất ở các quốc gia ngoài EU phải có các biện pháp và trách nhiệm chung trong việc giảm thiểu khí thải, hoặc phải trả thuế khí thải trước khi xuất khẩu hàng hóa vào thị trường EU.

Như vậy, EU đã tạo ra sự công bằng và bình đẳng giữa các doanh nghiệp sản xuất trong khu vực đang phải trả mức thuế khí thải khá cao so với các doanh nghiệp sản xuất cùng mặt hàng ở các quốc gia khác đang trả mức thuế thấp hơn và cùng các quốc gia trên thế giới giải quyết tính cấp thiết giữa giảm lượng khí thải carbon nhưng vẫn bảo đảm và duy trì tăng trưởng kinh tế.

Tóm tắt về các giai đoạn thực hiện CBAM của EU:

Thực hiện CBAM được chia thành các giai đoạn sau:

1/ Giai đoạn chuyển tiếp 3 năm (từ ngày 1/10/ 2023 đến ngày 31/12/2025), các nhà nhập khẩu hàng hóa vào thị trường EU phải nộp báo cáo CBAM cho cơ quan phụ trách của EU, bao gồm mặt hàng, số lượng hàng nhập khẩu, lượng khí CO2 trực tiếp và gián tiếp của hàng hóa nhập khẩu (tCO2e), cũng như mức thuế carbon đã trả ở nước xuất khẩu (mặc dù lượng khí thải gián tiếp này sẽ chưa phải chịu thuế carbon trong giai đoạn chuyển tiếp). Hạn nộp là 1 tháng sau khi kết thúc một quý. Như vậy, hạn nộp đầu tiên là 31/1/2024. Giai đoạn này áp dụng cho 6 mặt hàng nhập khẩu là sắt, thép, nhôm, xi măng, phân bón, hydro, điện - những sản phẩm này khi sản xuất đã tạo ra lượng khí CO2 cao và sau giai đoạn chuyển tiếp có thể sẽ áp dụng cho nhiều sản phẩm khác.

2/ Giai đoạn thực hiện CBAM (từ ngày 1/1/2026), EU sẽ bắt đầu thu thuế khí thải. Theo đó:

Thứ nhất: Các nhà nhập khẩu hàng hóa phải đăng ký, có tài khoản CBAM do cơ quan phụ trách của EU cấp và mua giấy phép carbon tương ứng với lượng khí thải tạo ra của khối lượng sản phẩm xuất khẩu vào thị trường EU. Giá của giấy phép tùy thuộc vào kết quả đấu giá trung bình hàng tuần của Hệ thống giao dịch khí thải (ETS) của EU.

Thứ hai: Nhà nhập khẩu nộp báo cáo CBAM, khai báo số lượng hàng hóa và lượng khí thải trong hàng hóa nhập khẩu. Hạn nộp báo cáo trước ngày 31/5 hàng năm. Trường hợp doanh nghiệp không có báo cáo về lượng khí thải có thể bị phạt tới 50 Euro/tấn CO2.

Thứ ba: Nếu nhà nhập khẩu có thể cung cấp thông tin được xác minh từ các nhà sản xuất ở quốc gia xuất khẩu chứng minh thuế, phí carbon đã được thanh toán thì số tiền tương ứng được khấu trừ trong hóa đơn thanh toán. Thuế carbon sẽ không áp dụng đối với hàng nhập khẩu từ các quốc gia xuất khẩu có mức thuế carbon bằng mức thuế của EU.

3/ Giai đoạn từ năm 2034, CBAM chính thức vận hành toàn bộ [1]:

Trong năm đầu tiên, việc tính toán khối lượng khí thải của hàng hóa nhập khẩu được thực hiện linh hoạt cho việc khai báo. Nhưng từ 1/1/2025, EU chỉ chấp nhận phương pháp tính khối lượng khí thải của sản phẩm nhập khẩu theo phương pháp tính toán của EU. Với công nghệ hiện tại, các cơ quan quản lý của EU có thể xác định chính xác việc sản xuất một tấn thép sẽ thải ra bao nhiêu khí CO2 tương đương và phải chịu bao nhiêu thuế, phí trực tiếp, gián tiếp cho 1 tấn khí thải. Hàng năm, EU đưa ra hạn mức về lượng khí thải cho mỗi ngành, doanh nghiệp sản xuất trong khối, hạn mức này sẽ giảm dần theo thời gian. Mỗi doanh nghiệp của EU chỉ có thể xả khí thải theo hạn mức cho phép/năm, nếu doanh nghiệp muốn thải ra nhiều hơn hạn mức được phân bổ thì phải mua thêm giấy phép carbon. Các giao dịch mua bán giấy phép carbon được thực hiện qua đấu giá trên ETS. EU áp dụng CBAM theo từng giai đoạn song song với việc bỏ dần các khoản trợ cấp miễn phí trong ETS đến năm 2034.

Tại hình 1 (dưới đây), giá giấy phép carbon từ đầu năm 2023 đều trên mức 85 Euro/tấn CO2, mức giá cao nhất là 104,8 Euro/tấn CO2 vào cuối tháng 2, giữa tháng 9 giá giấy phép là 86.49 Euro/tấn CO2. Khi hoạt động sản xuất công nghiệp của EU tăng cao thì giá giấy phép càng cao và ngược lại [2].

Theo ước tính của các nhà phân tích: Giá giấy phép carbon chiếm khoảng 5% đến 10% tổng chi phí sản xuất thép và cao hơn đối với xi măng.

Hình 1: Giá giấy phép carbon trên sàn giao dịch:

Nguồn: https://tradingeconomics.com/commodity/carbon

Thách thức cho doanh nghiệp sản xuất hàng xuất khẩu Việt Nam sang EU:

Việc EU đưa vào thực hiện CBAM sẽ tác động đến một số doanh nghiệp sản xuất của Việt Nam. Những tác động này có thể trực tiếp, hoặc gián tiếp, đòi hỏi có sự điều chỉnh trong chiến lược kinh doanh thì mới có thể nâng cao khả năng cạnh tranh toàn diện theo chuỗi giá trị và chuỗi cung ứng. Các doanh nghiệp sản xuất hàng hóa của Việt Nam cần tính toán không chỉ chi phí tạo ra sản phẩm mà còn cả thuế, hoặc phí khí thải carbon. Thuế, hoặc phí khí thải carbon sẽ cao hơn nếu các doanh nghiệp sử dụng nhiên liệu truyền thống thải nhiều khí CO2, hoặc chưa thực hiện đầu tư lắp đặt các công nghệ thu hồi, giảm phát khí thải. Như vậy, chi phí cho sản phẩm xuất khẩu sang thị trường EU sẽ tăng lên.

Hiện nay, thách thức lớn nhất là Việt Nam chưa xây dựng cơ chế định giá carbon rõ ràng nên doanh nghiệp sản xuất khó xác định phải trả thuế, phí bao nhiêu tiền mỗi tấn khí CO2. Việc xác định thuế, phí khí thải sẽ phải tính đủ thuế, phí khí CO2 trực tiếp và gián tiếp.

Ví dụ, doanh nghiệp sản xuất ra 1 tấn thép thì phải trả bao nhiên tiền cho phần xả khí CO2 trực tiếp ra môi trường. Phần thuế, phí khí CO2 thải gián tiếp là doanh nghiệp này mua điện của nhà máy nhiệt điện để sản xuất thép thì nhà máy nhiệt điện đã xả ra bao nhiêu tấn khí thải để sản xuất điện cho nhà máy thép và phần thuế, phí khí thải này được phân bổ như thế nào cho doanh nghiệp sản xuất thép. Khi doanh nghiệp sản xuất thép xuất khẩu sang thị trường EU, nhà nhập khẩu sẽ yêu cầu nhà sản xuất cung cấp các hóa đơn đã trả thuế, phí khí thải carbon. Nếu không có, hoặc thiếu, hoặc đóng thuế thấp thì doanh nghiệp Việt Nam sẽ phải đóng thêm thuế carbon tương đương với doanh nghiệp sản xuất thép tại EU phải trả. Đây cũng là biện pháp EU kiểm soát tình trạng “rò rỉ carbon”, là tình trạng các nhà sản xuất của EU chuyển nhà máy sang quốc gia có thuế khí thải carbon thấp hơn, sau đó sản xuất và xuất khẩu ngược lại vào EU. Như vậy sẽ tạo sự công bằng về thuế carbon phải trả giữa doanh nghiệp sản xuất và xả khí thải trong EU, hay tại quốc gia ngoài EU là như nhau [3].

Không chỉ EU xây dựng và thực hiện cơ chế CBAM, các quốc gia khác như: Hoa Kỳ, Nhật Bản v.v… [4] cũng sẽ xây dựng các cơ chế tương tự để bắt buộc các doanh nghiệp sản xuất bất kỳ khu vực địa lý nào cũng phải trả thuế, phí khí thải như nhau để tạo sự công bằng giữa doanh nghiệp sản xuất trong nước và ở nước ngoài. Việc định giá carbon của EU, hay Hoa Kỳ, Nhật Bản v.v… rất công bằng, rõ ràng, minh bạch với các tiêu chuẩn cao để mang lại hiệu quả là buộc các doanh nghiệp sản xuất giảm mức xả khí thải. Do vậy, việc sớm xây dựng và áp dụng cơ chế định giá carbon sẽ tạo điều kiện thuận lợi cho các doanh nghiệp Việt Nam điều chỉnh chiến lược kinh doanh, thay thế dần năng lượng truyền thống bằng năng lượng sạch và áp dụng các công nghệ thu hồi, giảm thiểu khí thải CO2.

Cơ hội kinh doanh mở rộng cho thị trường mua, bán tín chỉ carbon và dự án thu hồi, sử dụng, lưu trữ khí CO2 (CCUS) tại Việt Nam:

Hiện tại, các doanh nghiệp xuất khẩu hàng hóa của Việt Nam vào thị trường EU ít bị tác động bởi mặt hàng và giá trị xuất khẩu những mặt hàng điều chỉnh bởi CBAM chưa nhiều. Theo một báo cáo từ năm 2017 đến 2021, tổng kim ngạch xuất khẩu thép của Việt Nam vào thị trường EU khoảng 1,1 tỷ USD mỗi năm, xuất khẩu nhôm đạt 48 triệu USD. Năm 2022, kim ngạch nhập khẩu sắt thép của EU từ Việt Nam đạt 2,1 tỷ USD, nhập khẩu nhôm là 65,18 triệu USD [5]. Việc EU áp dụng CBAM, trong ngắn hạn sẽ ảnh hưởng tới 4 mặt hàng xuất khẩu của Việt Nam sang EU là thép, nhôm, xi măng, phân bón, do ít số lượng mặt hàng và giá trị kim ngạch xuất khẩu thấp nên bị tác động chưa lớn, ước sẽ giảm khoảng 100 triệu USD. Nhưng sau năm 2026, phạm vi của CBAM có thể được mở rộng, bao gồm tính cả thuế phát thải carbon gián tiếp và nhiều sản phẩm sản xuất thải nhiều khí carbon ra môi trường như hóa chất hữu cơ, polyme (nhựa) và cuối cùng là tất cả hàng hóa thuộc phạm vi điều chỉnh trên ETS của EU thì sẽ tác động mạnh đến hàng hóa xuất khẩu của Việt Nam sang EU. Tuy nhiên, bên cạnh những thách thức nhất định, những cơ hội kinh doanh mới cũng đang mở ra.

Thứ nhất; Về phía Chính phủ và cơ quan chức năng sẽ xây dựng tổ chức sàn giao dịch tín chỉ carbon. Tại Nghị định số 06/2022/NĐ-CP ngày 7/1/2022, Điều 17, Khoản c đưa ra lịch trình thành lập và tổ chức vận hành thí điểm sàn giao dịch tín chỉ carbon kể từ năm 2025 và vận hành chính thức năm 2028. Đây là cơ sở để các doanh nghiệp Việt Nam hàng năm căn cứ vào định mức xả khí CO2 có thể mua thêm, hoặc bán lượng khí thải dư thừa trên sàn giao dịch carbon, hỗ trợ cho các doanh nghiệp sản xuất và xuất khẩu của Việt Nam chứng minh đã nộp đúng, đủ các khoản thuế, phí khí thải tại Việt Nam để được khấu trừ. Việc xây dựng và vận hành sàn giao dịch tín chỉ carbon là cần thiết, cũng như các sàn giao dịch khác bởi xuất phát từ nhu cầu thị trường mua bán tín chỉ khí thải của các doanh nghiệp sản xuất và xuất khẩu; giúp các doanh nghiệp sản xuất và xuất khẩu của Việt Nam chứng minh đã nộp thuế, phí carbon để được khấu trừ thuế.

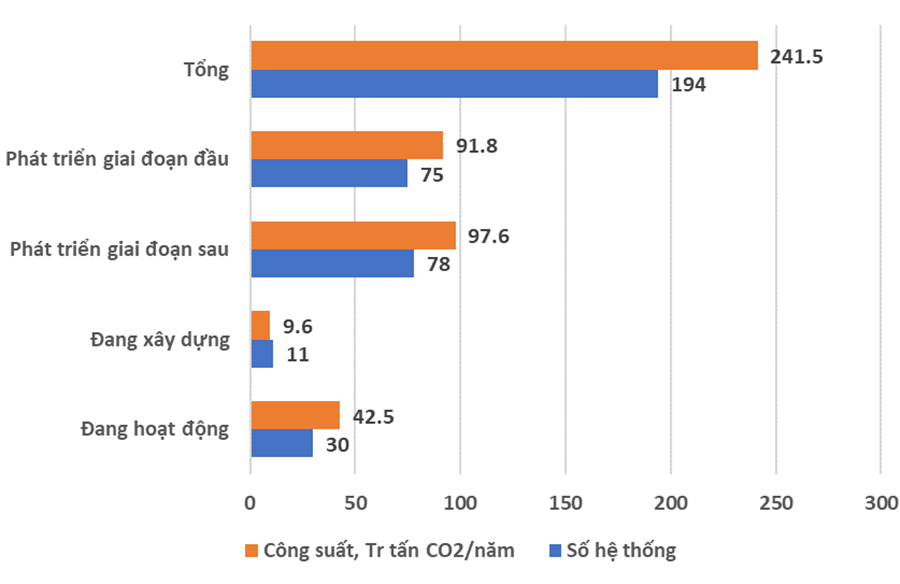

Thứ hai: Trong vài năm tới, nhiều quốc gia khác như: Hoa Kỳ, Nhật Bản, Hàn Quốc, Trung Quốc v.v… cũng sẽ áp dụng cơ chế thu thuế khí CO2 đối với hàng nhập khẩu. Như vậy, phạm vi ảnh hưởng tới doanh nghiệp sản xuất và xuất khẩu của Việt Nam tới các thị trường trọng điểm trên thế giới sẽ rộng hơn và thị trường mua bán tín chỉ carbon càng sôi động, cũng như cơ hội kinh doanh thành công cho dự án CCUS cũng sẽ lớn hơn.

Thứ ba: Với những doanh nghiệp sản xuất xả thải lớn hơn định mức cho phép thì buộc phải thay đổi nhiên liệu, công nghệ để giảm phát khí thải. Tuy nhiên, việc đổi mới công nghệ, hay thay đổi sử dụng nhiên liệu ít, hoặc không thải khí ra môi trường không dễ dàng, cũng như chi phí mua tín chỉ carbon của các doanh nghiệp dư thừa khác không thấp. Bởi vậy, việc sử dụng các dịch vụ của doanh nghiệp CCUS có chi phí hợp lý sẽ là tối ưu mà vẫn được khấu trừ thuế khí thải.

Đến tháng 12/2022, Việt Nam có khoảng 50 dự án đã trình theo cơ chế của Hội đồng carbon toàn cầu (GCC) để phát hành tín chỉ carbon.

Thứ tư: Việc nghiên cứu và đầu tư vào dự án CCUS tại Việt Nam là một hướng đi đúng, một cơ hội kinh doanh tốt phù hợp với nhu cầu và điều kiện kinh doanh giảm phát khí thải của các doanh nghiệp sản xuất và xuất khẩu. Đến nay, việc đầu tư dự án CCUS có quy mô tại Việt Nam hầu như chưa có doanh nghiệp nào đầu tư. Nếu như PVEP xem xét và nghiên cứu mô hình kinh doanh CCUS sẽ là hướng đi phù hợp với xu hướng chuyển đổi của thị trường năng lượng thế giới, đáp ứng điều kiện kinh doanh của doanh nghiệp sản xuất và xuất khẩu cho các thị trường như EU, Hoa Kỳ, cũng như các quốc gia áp dụng như CBAM.

Cho nên, việc EU áp dụng CBAM sẽ kích hoạt thị trường mua bán tín chỉ carbon hoạt động và các doanh nghiệp đầu tư công nghệ CCUS sẽ có nhiều khách hàng. Như trên đã phân tích, không chỉ doanh nghiệp sản xuất trực tiếp hàng xuất khẩu phải trả thuế carbon mà cả doanh nghiệp gián tiếp cũng phải trả thuế carbon cho hàng hóa xuất khẩu đó (trừ trường hợp doanh nghiệp gián tiếp không thực hiện xả khí thải ra môi trường).

Chỉ tính riêng các doanh nghiệp thuộc Tập đoàn Dầu khí Việt Nam đang vận hành các nhà máy sản xuất điện chạy bằng than, khí; nhà máy sản xuất phân bón thải khí CO2 ra môi trường, thì các sản phẩm điện, phân bón xuất khẩu, hoặc bán cho doanh nghiệp sản xuất hàng hóa xuất khẩu sang EU cũng phải cung cấp các hóa đơn đã nộp thuế, phí carbon tại Việt Nam để được khấu trừ. Do đó, việc nghiên cứu và thực hiện dự án CCUS là cơ hội kinh doanh tốt cho PVEP tận dụng, phát huy các lợi thế để tư vấn, cùng như thực hiện cắt giảm khí thải trong mỗi công đoạn cho doanh nghiệp sản xuất và xuất khẩu./.

NGUYỄN ANH TUẤN - BAN KẾ HOẠCH VÀ QUẢN LÝ DỰ ÁN CỦA PVEP

Tài liệu tham khảo:

-

https://taxation-customs.ec.europa.eu/carbon-border-adjustment-mechanism_en

-

https://asiacleanenergyforum.adb.org/spotlight-session-impact-of-the-eus-carbon-border-adjustment-mechanism/

-

https://www.vietnam-briefing.com/news/carbon-boredr-adjustment-mechanism-vietnam.html/

![Phân tích thị trường carbon toàn cầu [kỳ cuối]: Khuyến nghị cho các bên liên quan](https://nangluongvietnam.vn/stores/news_dataimages/Tongbientap/042024/03/09/0012_1.jpg?rt=20240403090020?240410061844)

![Phân tích thị trường carbon toàn cầu [kỳ 4]: Thị trường carbon tự nguyện](https://nangluongvietnam.vn/stores/news_dataimages/Tongbientap/042024/03/08/0506_1.jpg?rt=20240403080514?240404063233)