Dầu khí Việt Nam: Hiện trạng và thách thức phát triển (Bài 1)

08:16 | 24/05/2017

Hoàn thiện thể chế phát triển bền vững năng lượng Việt Nam

Năng lượng Việt Nam trong buổi bình minh CMCN 4.0

An ninh năng lượng Việt Nam và cách mạng công nghiệp lần thứ Tư

BÀI 1: TIỀM NĂNG DẦU KHÍ VÀ DIỄN BIẾN CÁN CÂN CUNG - CẦU DẦU MỎ

Trữ lượng

Ngành công nghiệp dầu khí thế giới đã ra đời và phát triển đến nay hơn 150 năm. Trữ lượng địa chất và trữ lượng dầu khí xác minh tăng theo thời gian song song với tiến bộ khoa học - công nghệ, nhất là trong suốt thế kỷ XX, đã cung cấp một sản lượng năng lượng khổng lồ giúp cho nền văn minh nhân loại phát triển với một tốc độ cao, vượt bậc trước đó chưa từng biết đến. Tuy nhiên, dầu mỏ là một tài nguyên tự nhiên hữu hạn nên từ cuối thập niên 60 của thế kỷ XX đã xuất hiện các dấu hiệu sản lượng khai thác "đạt đỉnh" để chuyển sang giai đoạn "suy tàn". Từ đó đến nay các phát hiện mỏ lớn hầu như vô cùng hiếm và càng về sau đối tượng phát hiện mới chủ yếu là các mỏ khí.

Số liệu thống kê trữ lượng được công bố tùy theo mục đích kinh tế - chính trị của mỗi quốc gia nên chúng ta rất khó biết đó là trữ lượng cấp nào và là trữ lượng dầu thô hay bao gồm dầu thô với condensat, thậm chí là cả dầu lẫn khí quy đổi ra dầu. Riêng 3 nước: Mỹ, Canada, Argentina, trữ lượng công bố của họ bao gồm cả dầu truyền thống và phi truyền thống.

Trạng thái diễn biến trữ lượng dầu mỏ xác minh và sản lượng của các nước có tài nguyên dầu có giá trị thương mại trong các năm gần đây nhất được trình bày trong bảng 1.

Bảng 1. Diễn biến trữ lượng và sản lượng dầu mỏ thế giới từ 2013 đến 2017.

Đơn vị: trữ lượng: tỷ thùng; sản lượng: nghìn thùng/ngày.

| Nước | Trữ lượng xác minh năm 2014 | Trữ lượng xác minh năm 2017 | Sản lượng Năm 2013 | Sản lượng Năm 2016 |

| Venezuela | 297,740 | 300,878 | 2.479 | 2.316 |

| Saudi Arabia | 265,800 | 266,445 | 9.379 | 10.050 |

| Canada | 173,200 | 169,700 | 3.327 | 3.898 |

| Iran | 157,300 | 158,400 | 2.554 | 3.920 |

| Iraq | 140,300 | 142,500 | 3.225 | 4.836 |

| Nga | 80,000 | 80,000 | 10.403 | 10.250 |

| Libya | 48,400 | 48,360 | 1.233 | 528 |

| Mỹ | 31,770 | 35,250 | 7.534 | 8.744 |

| Nigeria | 37,140 | 37,000 | 1.910 | 1.476 |

| Kazakhstan | 30,000 | 30,000 | 1.618 | 1.746 |

| Trung Quốc | 24,375 | 25,620 | 4.200 | 3.938 |

| Brazil | 13,200 | 12,900 | 2.092 | 2.624 |

| Algeria | 12,200 | 12,200 | 1.143 | 1.171 |

| Angola | 9,060 | 8,270 | 1.752 | 1.507 |

| Mexic | 10,073 | 7,640 | 2.530 | 2.193 |

| Azerbaijan | 7,000 | 7,000 | 865 | 876 |

| Norway | 5,800 | 6,610 | 1.888 | 1.763 |

| Ấn Độ | 5,654 | 4,621 | 757 | 736 |

| Việt Nam | 4,400 | 4,400 | 349 | 312 |

| Malaysia | 4,000 | 3,600 | 653 | 747 |

| Anh (UK) | 2,980 | 2,540 | 746 | 978 |

| Argentina | 2,820 | 2,180 | 536 | 536 |

| Australia | 1,433 | 1,821 | 339 | 292 |

| Brunei | 1,100 | 1,100 | 137 | 113 |

| Thailand | 4,490 | 3,960 | 248 | 265 |

| Philippines | 0, 131

| 0,139 | 41 | 26 |

| Myanmar | 0,050 | 0,130 | 20 | 16 |

| Indonesia | 3,500 | 3,230 | 823 | 847 |

Nguồn:https://www.en.wikipedia.org 2017 &https:// www.cia.gov/the-world-fact-book 2017

Số liệu trong bảng nói trên cho thấy: từ 2013 đến cuối năm 2016 trữ lượng dầu mỏ của hầu hết các nước có tài nguyên dầu khí đều giảm. Nói cách khác, trữ lượng gia tăng hàng năm không bù được sản lượng đã khai thác trong năm đó.

Tuy nhiên, theo đánh giá của nhiều viện nghiên cứu năng lượng thì trữ lượng còn lại chưa tính đến trữ lượng dầu khí phi truyền thống của nhiều nước chưa được nghiên cứu đánh giá, vẫn đủ dùng cho cả thế giới với mức độ như hiện nay cho đến hết thế kỷ này. Sản lượng hàng năm cũng có khuynh hướng biến thiên gần như vậy, nhưng sản lượng tăng hay giảm phụ thuộc vào nhiều yếu tố (sẽ được phân tích ở các mục sau) chứ không phải chỉ phụ thuộc vào trữ lượng nhiều hay ít.

Cung - cầu dầu mỏ

Tại Mỹ, nơi tiêu thụ đến ¼ nguồn cung thế giới, mức tiêu thụ xăng tăng liên tục, và điều này cũng xảy ra ở các nền kinh tế đang phát triển, nhất là Ấn Độ, Trung Quốc, Nga. Chỉ riêng các nước châu Âu, nhu cầu hầu như không tăng. Cho nên việc nước Anh rút khỏi EU dù có làm cho nền kinh tế của khối này không tăng trưởng một thời gian nào đó đi nữa thì mức tiêu thụ dầu mỏ của thế giới vẫn không thể thấp hơn mức trung bình toàn cầu trước giữa năm 2014.

Sản lượng

Sản lượng khai thác của các nước ngoài OPEC đang giảm. Điều đáng nói là sản lượng Mỹ tăng hay giảm đều nằm trong chiến lược tổng thể dài hạn của họ để đối phó với các nước sản xuất dầu lớn khác trong cuộc chiến giá dầu rất phức tạp hiện nay chứ không phải vì cần phục vụ cho lợi nhuận của các công ty dầu Mỹ (vì giá dầu thấp, đưa lại nhiều lợi ích cho nền kinh tế Mỹ hơn là giá dầu cao, do Mỹ vẫn là nước nhập khẩu dầu ròng). Năm 2015, sản lượng dầu thô Mỹ tăng 723.000 thùng/ngày (b/d) nhưng năm 2016 giảm theo cam kết trong thỏa thuận cắt giảm sản lượng với OPEC nhưng vẫn còn cao hơn 8 triệu thùng/ngày (theo nguồn tin của tạp chí dầu khí Mỹ OGJ). Theo chủ tương "nước Mỹ trên hết" của Tổng thống Donal Trump, sản lượng Mỹ trong các năm sau chắc chắn còn tăng cao hơn nữa.

Sản lượng toàn khối OPEC năm 2016 - 2017 giảm ở mức khiêm tốn vì sản lượng của Iran, Iraq, Libya không bị ràng buộc bởi cam kết cắt giảm sản lượng. Riêng Iran tăng 730.000 b/d từ tháng 5/2016 sau khi Tây Âu dỡ bỏ cấm vận. Sản lượng toàn khối đạt 39,5 triệu b/d trong năm 2016.

Theo IEA, tổng cung của các nước OECD năm 2016 đạt mức 23,2 triệu b/d, giảm 700.000 b/d so với 2015. Sản lượng trung bình của OECD Bắc Mỹ sẽ giảm 500.000 b/d so với năm trước, còn 19,9 triệu b/d trong năm 2016. Nguồn cung của các nước ngoài khối OECD cũng giảm 400.000 b/d so với 2015, còn 28,9 triệu b/d trong năm 2016 do sản lượng Trung Quốc giảm.

Tổng hợp cán cân cung - cầu dầu thô năm 2016 trên thị trường thế giới được trình bày trong bảng 2.

Bảng 2. Cung - cầu dầu thô thế giới năm 2016.

Đơn vị: triệu thùng /ngày.

| Khu vực/nước | Qúy I | Quý II | Quý III | Quý IV | Cả năm 2016 |

| Nhu cầu |

|

|

|

|

|

| OECD |

|

|

|

|

|

| Bắc Mỹ | 24,4 | 24,4 | 24,8 | 24,5 | 24,5 |

| Châu Âu | 13,6 | 13,7 | 13,9 | 13,6 | 13,7 |

| Châu Á/Thái Bình Dương | 8,6 | 7,7 | 7,8 | 8,3 | 8,1 |

| Tổng OECD | 46,6 | 45,8 | 46,5 | 46,3 | 46,3 |

| NGOÀI OECD |

|

|

|

|

|

| Liên Xô cũ | 4,9 | 4,9 | 5,0 | 5,0 | 5,0 |

| Châu Âu | 0,7 | 0,7 | 0,7 | 0,7 | 0,7 |

| Trung Quốc | 11,5 | 11,6 | 11,8 | 12,0 | 11,7 |

| Các nước châu Á khác | 13,0 | 13,2 | 12,9 | 13,4 | 13,1 |

| Mỹ La Tinh | 6,5 | 6,7 | 6,9 | 6,8 | 6,7 |

| Trung Đông | 7,8 | 8,2 | 8,7 | 8,3 | 8,2 |

| Châu Phi | 4,2 | 4,3 | 4,2 | 4,3 | 4,3 |

| Tổng ngoài OECD | 48,6 | 49,7 | 50,2 | 50,5 | 49,7 |

| Tổng nhu cầu | 95,2 | 95,5 | 96,7 | 96,9 | 96,1 |

| Cung |

|

|

|

|

|

| OECD |

|

|

|

|

|

| Bắc Mỹ | 19,9 | 18,9 | 19,3 | 19,5 | 19,4 |

| Châu Âu | 3,6 | 3,4 | 3,2 | 3,4 | 3,4 |

| Á Châu | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 |

| Tổng OECD | 23,9 | 22,7 | 22,9 | 23,3 | 23,2 |

| Ngoài OECD |

|

|

|

|

|

| Liên Xô cũ | 14,2 | 14,0 | 13,9 | 14,0 | 14,0 |

| Châu Âu | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| Trung Quốc | 4,2 | 4,1 | 4,1 | 4,1 | 4,1 |

| Các nước châu Á khác | 2,8 | 2,7 | 2,7 | 2,7 | 2,7 |

| Mỹ Latinh | 4,4 | 4,4 | 4,6 | 4,6 | 4,5 |

| Trung Đông | 1,3 | 1,2 | 1,2 | 1,2 | 1,2 |

| Châu Phi | 2,2 | 2,1 | 2,2 | 2,2 | 2,2 |

| Tổng ngoài OECD | 29,1 | 28,7 | 28,8 | 29,0 | 28,9 |

| Tăng qua xử lý | 2,3 | 2,3 | 2,3 | 2,3 | 2,3 |

| Nhiên liệu sinh học | 1,9 | 2,5 | 2,7 | 2,4 | 2,4 |

| Tổng ngoài OPEC | 57,2 | 56,2 | 56,7 | 56,9 | 56,8 |

| OPEC |

|

|

|

|

|

| Dầu thô | 32,6 | 32,6 | 32,7 | 32,6 | 32,6 |

| NGL | 6,8 | 6,8 | 6,9 | 6,9 | 6,9 |

| Tổng OPEC | 39,3 | 39,4 | 39,6 | 39,5 | 39,5 |

| TỔNG CUNG | 96,5 | 95,6 | 96,3 | 96,4 | 96,3 |

Nguồn: OGJ 2016 0704 (trang 20).

Về khí đốt, trên thị trường thế giới, nhiều nhà máy sản xuất LNG được mở rộng công suất, hoặc được xây dựng mới đang bắt đầu hoạt động, mặc dù mức tiêu thụ sản phẩm này ở các thị trường truyền thống không tăng. Các khuynh hướng này sẽ hạn chế giá khí giao ngay và giới hạn ngành thương mại LNG.

Sản lượng khí đốt tự nhiên Mỹ tăng nhất là từ nguồn khí phiến sét, cộng với công suất tàng trữ khí đốt vẫn cao làm cho giá khí đốt Mỹ luôn ở mức thấp so với các thị trường khu vực khác.

Diễn biến giá dầu thô

Do các yếu tố địa chính trị (Ukraina, Libya, Trung Đông, Biển Đông, Venezuela, Triều Tiên…) sẽ còn diễn biến phức tạp nên các nhà phân tích thị trường chưa đưa ra được các quan điểm chắc chắn về diễn biến giá dầu trong thời gian tới.

Sau 12 năm giá dầu cao bị suy giảm xuống tới mức 26,01 USD/thùng vào ngày 20/1/2016. Sau đó giá dầu Brent bắt đầu hồi phục, tăng lên trên 50 USD/thùng trước khi các nước sản xuất dầu khí lớn trên thế giới đi đến thống nhất bước đầu cần phải giảm sản lượng để kích cầu, tái lập cán cân cung - cầu dầu thô trên thị trường thế giới và tránh những rủi ro bất ngờ trong nguồn cung trong thời gian tới.

Giá dầu WTI ngày 10/4/2017 đã tăng lên mức 53 USD/thùng nhưng lại bắt đầu giảm từ ngày 17/4 để đến ngày 5/5/2017 chỉ còn 46/USD/thùng. Trong những ngày gần đây giá dầu có dấu hiệu tăng nhẹ trở lại nên đã có những dự báo lạc quan dè dặt, cho rằng giá dầu trung bình trong năm 2017 sẽ giao động chung quanh con số 60 USD/thùng và sẽ tăng bắt đầu vào năm 2018.

Tuy nhiên, đối chiếu với sản lượng dầu gia tăng của Iran, Iraq, Lybia, Nigeria, Algeria, Mỹ, Nauy trong quý I/2017 dẫn đến khả năng lượng cung và tồn kho vẫn lớn hơn cầu còn kéo dài trong thời gian tới, nên phần lớn các nhà phân tích thị trường cho rằng khuynh hướng giá dầu tăng chưa ổn định. Theo các nhà phân tích thị trường của hãng Douglas - Wastwood thì giá dầu vẫn giữ mức gần với hiện nay cho đến năm 2019 mới hội đủ điều kiện để phục hồi và công ty Backly cho rằng lúc đó sẽ đạt mức 85 USD/thùng.

Giá dầu thấp kéo dài tác động mạnh đến đầu tư vào các hoạt động vùng nước sâu. Vào cuối thế kỷ XX, đứng trước báo động trữ lượng dầu khí toàn cầu chuyển sang giai đoạn cạn kiệt và giá dầu tăng với tốc độ cao, vùng nước sâu cũng như vùng xa xôi, hẻo lánh, nhiều khó khăn trở thành đối tượng hoạt động tìm kiếm - thăm dò sôi nổi của các công ty dầu quốc tế giàu mạnh cả về nguồn vốn lẫn công nghệ.

Tuy chưa khẳng định thống nhất giữa các nhà khoa học về khả năng phát hiện tiềm năng dầu khí lớn ở châu Mỹ latinh, Nam Phi châu, vịnh Mexic, vành đai Bắc Cực và Biển Bắc, nhất là tiềm năng của dầu phi truyền thống nhưng điều này vẫn đem lại niềm hy vọng về một thời kỳ phát triển mới của ngành công nghiệp dầu khí thế giới. Khi giá dầu trượt dốc từ đỉnh cao 140 USD/thùng xuống dưới 30 USD/thùng thì đầu tư cơ bản (capex) cho các hoạt động vùng nước sâu bị tác động rất mạnh và khuynh hướng này được dự báo sẽ còn kéo dài ít nhất là 5 năm nữa. Trong các kế hoạch ngắn hạn, hầu hết các công ty dầu khí đều thông báo giảm hoặc hoãn đầu tư cho các đề án lớn có chi phí cao ở các vùng nói trên vì thời gian đưa lại lợi nhuận còn xa xôi trong lúc ngân sách càng ngày càng thu hẹp.

Tuy nhiên, vì trữ lượng và sản lượng dầu khí ở các khu vực mỏ trưởng thành trên đất liền và vùng nước nông suy giảm mạnh, nên các hoạt động của các công ty dầu khí quốc tế (IOC) phục vụ cho tìm kiếm - thăm dò và sáng tạo công nghệ, thiết bị hiện đại để tiếp cận các trữ lượng lớn mới vẫn rất được quan tâm.

Dự báo vốn đầu tư cơ bản (capex) ở vùng nước sâu, không kể các hệ thống khai thác bằng phương tiện nổi (FPS), giảm kể từ các mức cao nhất cho đến 2018, sau đó sẽ tăng nhẹ trở lại trong các năm 2019 - 2020. Sự gia tăng trở lại này sẽ xảy ra chủ yếu ở Brazil và bồn trũng chứa khí đốt ở Đông châu Phi, còn ở các khu vực khác sẽ rất ít trong các năm 2017 - 2020. Vì vậy tuy đầu tư cho vùng nước sâu dự báo sẽ giảm hệ số tăng trưởng hàng năm khoảng -6% nhưng tổng chi phí cho giai đoạn này vẫn tăng 5% so với cùng kỳ trong 5 năm trước, đạt 137 tỷ USD.

Giá dầu từ hai năm trở lại đây lên xuống gần như từng tháng rất khó dự báo, phụ thuộc vào rất nhiều yếu tố như địa chính trị, cơ chế kiểm soát giá dầu bằng giải pháp điều khiển lượng dầu dự trữ của Mỹ, chính sách tăng/giảm sản lượng của các nước xuất khẩu dầu, các thay đổi điều kiện trong môi trường tự nhiên và các hoạt động đầu cơ, các yếu tố liên quan đến tình hình kinh tế thế giới… Nhưng gần đây chủ yếu là do tác động của các yếu tố địa chính trị Syria và Libya và liên quan đến nó là chiến lược giành quyền điều khiển thị trường dầu thế giới giữa Mỹ - Nga - NATO - Iran - Arabia Saudi.

Ngày 8/3/2017, dầu WTI giảm hơn 5,4% trong chỉ một phiên giao dịch, sau đó tiếp tục giảm và tạm đứng yên ở mức gần 50 USD/bbl trong nhiều tuần lễ. Bắt đầu từ 10/4/2017, dầu WTI tăng lên 53 USD/Bbl ngay sau khi xảy ra sự kiện Mỹ bắn tên lửa vào căn cứ không quân Syria tại Shayrat làm tăng độ nóng của chảo lửa Trung Đông và căng thẳng trong quan hệ Mỹ - Nga, cũng như các căng thẳng ở các vùng biển châu Á - Thái Bình dương giữa Trung Quốc và các nước xung quanh, giữa Bắc Triều Tiên và Hàn Quốc, Nhật, Mỹ. Tình hình mất an ninh trầm trọng ở Venezuela, Libya, Ai Cập và các vụ khủng bố kinh hoàng ở Nga, Pháp, Anh, Scandinave, các hành động đối đầu giữa NATO và Nga liên quan đến khủng hoảng Ukraina, giữa Saudi Arabia và Iran… làm cho giá dầu Brent từ mức 51 USD/Bbl tăng tuyến tính lên 56 USD/Bbl trong khoảng thời gian từ 28/3/2017 đến giữa tháng 4/2017.

Để giải thích vì sao khủng hoảng Trung Đông phức tạp đến thế, các nhà phân tích đưa ra dẫn chứng sau đây liên quan đến các mục tiêu đối kháng phức tạp trong chiến lược dầu khí giữa OPEC, Nga, Mỹ và các nước phương tây.

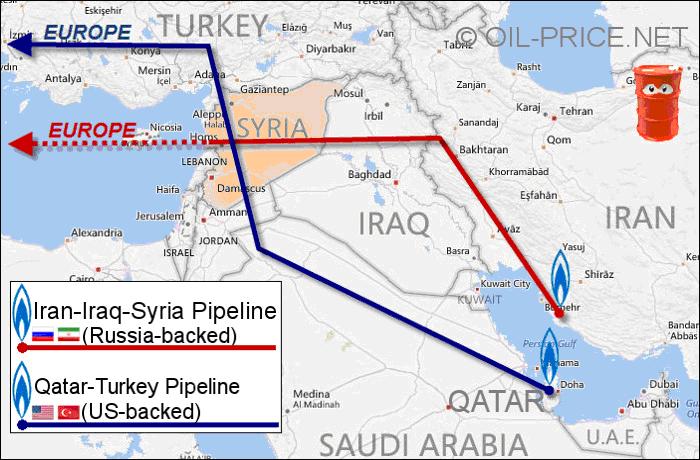

Cách đây hơn 10 năm, Mỹ và các nước phương tây đã có một dự án đường ống dẫn khí đốt Qatar - Thổ Nhĩ Kỳ nối mỏ South Pars (mỏ khí lớn nhất thế giới) đến châu Âu tới nay còn chưa triển khai xây dựng. Đây là dự án liên doanh giữa Qatar, Saudi Arabia, Mỹ và châu Âu. Về chiến lược, nó giúp cho châu Âu ngăn chặn Nga lũng đoạn các nguồn cung khí đốt của các nước OPEC ở Trung Đông và Mỹ cho châu Âu. Đường ống này được thiết kế đi ngang qua lãnh thổ Syria. Nhưng tổng thống Assad của Syria được Nga ủng hộ dường như không cho phép một đường ống quá cảnh Syria lại cạnh tranh với đường ống Nga - Iran độc quyền cung cấp khí đốt cho châu Âu. Assad đã trở thành vật cản cho tham vọng của phương Tây giữ tài nguyên năng lượng Qatar và Arabia Saudi cho mình. Vì lý do đó mà các nước Hồi giáo Arập vùng Vịnh từ năm 2014 đã tung quân đội, vũ khí và tiền bạc ủng hộ các lực lượng nổi dậy chống chính quyền hợp pháp của Syria do Assad đứng đầu.

Như vậy, bên cạnh các lý do khác, dầu mỏ đã góp phần quan trọng gây ra cuộc nội chiến đẫm máu ở Syria từ nhiều năm nay.

Trong lúc đó Nga đã và đang xây dựng một số đường ống dẫn dầu và khí đốt sang châu Âu, trong đó, gần đây nhất là đường ống "Dòng chảy Thổ Nhĩ Kỳ" mà vị trí của nó gần như thay thế cho đề án "Qatar - Thổ Nhĩ Kỳ". Bây giờ ông Rex Tillerson, nguyên Tổng giám đốc Exxon - Mobil trở thành Bộ trưởng ngoại giao của chính quyền Donald Trump thì nhiều người nghĩ một cách "hợp lý" rằng sự giúp đỡ quân sự Mỹ cho Saudi Arabia để lật đổ ông Assad, ngoài các mục đích khác còn có mục đích cứu các con đường năng lượng dẫn đến châu Âu (hình1).

Hình 1. Đường ống dẫn khí Iran - Iraq - Syria (màu đỏ) do Nga hậu thuẫn và đường ống Qatar - Thổ nhĩ kỳ (màu xanh) do Mỹ và Saudi Arabia hậu thuẫn.

Nếu Assad bị lật đổ thì các nước vùng Vịnh có thể dễ dàng đưa dầu khí sang thị trường châu Âu qua con đường Syria.

Trong nhiều thập kỷ, OPEC với tư cách là một cartel, đã điều hành thị trường giá dầu thông qua đạo diễn các lần cắt giảm sản lượng để tạo tình trạng thiếu cung dưới khẩu hiệu "giữ ổn định giá dầu hợp lý". Tuy nhiên, trong quá khứ, việc kiểm soát được thị trường dầu của OPEC phụ thuộc rất nhiều yếu tố. Khi giá dầu lên cao thì các nước sản xuất dầu lớn lặng lẽ ngả theo con đường tăng sản lượng để hưởng lợi nhiều hơn, gây thiệt hại cho những nước cắt giảm nhiều sản lượng. Và OPEC lại phải chấm dứt cắt giảm sản lượng, cung lại thêm vượt cầu, giá dầu càng thêm rẻ, mục tiêu cắt giảm sản lượng thất bại. Lần này nếu Iran và Nga bỏ cam kết, tăng sản lượng thì rất ít khả năng Saudi Arabia sẽ cắt giảm nhiều hơn sản lượng của họ để bù lại phần tăng sản lượng của 2 nước này. Lúc đó chắc chắn là giá dầu sẽ giảm làm nản lòng các nhà đầu tư vào hoạt động thượng nguồn như đã xảy ra trong các năm trước 2016.

Như vậy, việc chọn sự phân liệt chính trị sẽ đưa giá dầu xuống thấp và sẽ gây ra "vết thương" càng nặng nề cho các nước xuất khẩu dầu ròng, nhất là cho OPEC, Nga và các công ty hoạt động trong lĩnh vực dầu khí thượng nguồn. Do đó các nhà kinh tế dầu tin rằng, trong hội nghị OPEC tháng 5/2017, lập trường chính trị (chống đối nhau) của các nước sản xuất dầu lớn tham gia sẽ được để qua một bên nhằm đạt đến những lợi ích kinh tế thông qua chấp nhận các nhượng bộ để có những quyết định có lợi cho giá dầu tăng ở mức độ các bên có thể chấp nhận.

Hoạt động dầu khí hạ nguồn

Trong giai đoạn giá dầu thấp, hoạt động lọc hóa dầu, chế biến khí đốt mang lại lợi nhuận cao nhờ giá nguyên liệu đầu vào thấp và thị trường tiêu thụ sản phẩm vẫn không thay đổi so với giai đoạn giá dầu cao. Vì vậy, các tập đoàn dầu khí quốc tế lớn, các nước có công nghiệp dầu khí phát triển đều mở rộng, nâng cấp hoặc xây dựng mới các nhà máy lọc - hóa dầu, các hệ thống phân phối sản phẩm. Đặc biệt là xuất khẩu sản phẩm dưới dạng nguyên liệu cho các ngành công nghiệp khác, hoặc dưới dạng thành phẩm phục vụ cho người tiêu dùng để bù đắp thiếu hụt doanh thu từ hoạt động thượng nguồn. Trong giai đoạn giá dầu thấp, các nước như: Mỹ, Nga, Bắc Phi, Trung Đông, châu Á - Thái Bình Dương đều đẩy mạnh sử dụng công nghệ cao và nguồn dầu thô chua, nặng, giá rất rẻ để sản xuất các sản phẩm cao cấp, mang lại siêu lợi nhuận.

Ở khu vực châu Á - Thái Bình Dương, với 244 nhà máy lọc dầu đang hoạt động, công suất lọc dầu tăng thêm 2,1 triệu thùng/ngày từ các nhà máy mới. Ở khu vực này, nhu cầu sản phẩm lọc dầu dự báo sẽ tăng thêm 9,2 triệu thùng/ngày, từ mức 31,9 triệu thùng/ngày năm 2015 lên 41,1 triệu thùng/ngày vào năm 2035. Trong đó nhu cầu từ các nước Đông Nam Á dự báo sẽ tăng 2,2 triệu thùng ngày trong giai đoạn đó. Nhu cầu nhiên liệu cho vận tải, nhất là diesel, sẽ chiếm 66% trong mức tăng nhu cầu sản phẩm lọc dầu. LPG sẽ là sản phẩm thiếu hụt nhiều nhất trong khu vực châu Á - Thái Bình Dương, nên tổng nhu cầu LPG sẽ tăng bình quân 2%/năm, chủ yếu ở Trung Quốc, Ấn Độ , Thái Lan, Pakistan và Việt Nam.

Khu vực châu Á - Thái Bình Dương tiếp tục tăng công suất sản xuất ethylene từ naphtha nên nhu cầu naphtha sẽ tăng trung bình 1,3%/năm; nhu cầu xăng tăng 1,9%/ năm, nhu cầu xăng máy bay tăng 1,8 %/năm và nhu cầu diesel (DO) tăng 1,2%/năm trong trung hạn. Việc đưa các phân xưởng FCC, hydrocracking mới vào hoạt động sẽ giúp tăng sản lượng xăng và DO.

TS. TRẦN NGỌC TOẢN - HỘI ĐỒNG PHẢN BIỆN TẠP CHÍ NĂNG LƯỢNG VIỆT NAM

(Khi sao chép, trích dẫn nội dung, số liệu từ bài viết này phải ghi rõ "nguồn", hoặc "theo": TẠP CHÍ NĂNG LƯỢNG VIỆT NAM)