Bức tranh toàn cảnh về ngành dầu khí thế giới (Kỳ 2)

14:48 | 20/09/2016

Bức tranh toàn cảnh về ngành dầu khí thế giới (Kỳ 1)

TS. TRẦN NGỌC TOẢN

Giá dầu thấp kéo dài tác động mạnh đến đầu tư chi các hoạt động vùng nước sâu

Vào cuối thế kỷ 20, đứng trước báo động trữ lượng dầu khí toàn cầu chuyển sang giai đoạn cạn kiệt và giá dầu tăng với tốc độ cao, vùng nước sâu cũng như vùng xa xôi, hẻo lánh, nhiều khó khăn trở thành đối tượng hoạt động tìm kiếm - thăm dò sôi nổi của các công ty dầu quốc tế giàu mạnh cả về nguồn vốn lẫn công nghệ. Các phát hiện tiềm năng dầu khí lớn ở châu Mỹ Latinh, Nam Phi, Vịnh Mexic, vành đai Bắc Cực và Biển Bắc đem lại niềm hy vọng về một thời kỳ phát triển mới của ngành công nghiệp dầu khí thế giới. Nhưng hai năm gần đây, khi giá dầu trượt dốc từ đỉnh cao 125 USD/thùng xuống dưới 30 USD/thùng, đầu tư cơ bản (capex) cho các hoạt động vùng nước sâu bị tác động rất mạnh và khuynh hướng này được dự báo sẽ còn kéo dài ít nhất là 5 năm nữa. Trong các kế hoạch ngắn hạn, hầu hết các công ty dầu khí đều thông báo giảm hoặc hoãn đầu tư cho các đề án lớn, chi phí cao ở các vùng nói trên vì thời gian đưa lại lợi nhuận còn xa xôi trong lúc ngân sách càng ngày càng thu hẹp.

Tuy nhiên, vì trữ lượng và sản lượng dầu khí ở các khu vực mỏ trưởng thành trên đất liền và vùng nước nông suy giảm mạnh, nên các hoạt động cơ bản trong các chiến lược/ kế hoạch dài hạn của các công ty dầu khí quốc tế (IOC) phục vụ cho tìm kiếm-thăm dò và sáng tạo công nghệ, thiết bị hiện đại để tiếp cận các trữ lượng lớn mới vẫn rất được quan tâm. Douglas-Westwood(DW) xác nhận đã có những đầu tư cho vùng nước sâu tăng ở những bể trầm tích nằm xa các khu vực thăm dò - khai thác truyền thống ở Tây Phi, Brazil và ở Vịnh Mexic thuộc Mỹ. Các kế hoạch phát triển mỏ nhanh tại các phát hiện mỏ lớn ở vùng nước sâu như mỏ khí đốt Zohr của Eni ở ngoài khơi Ai Cập hoặc phát hiện Liza của Exxon-Mobil ở ngoài khơi Guyana cho thấy một số đề án quan trọng, có vốn đầu tư lớn sẽ được phê chuẩn trong môi trường giá dầu thấp hiện nay, chỉ có khác trước đây là các đề án này được chia thành nhiều giai đoạn thực hiện phù hợp với điều kiện thực tế theo từng thời gian mà thôi.

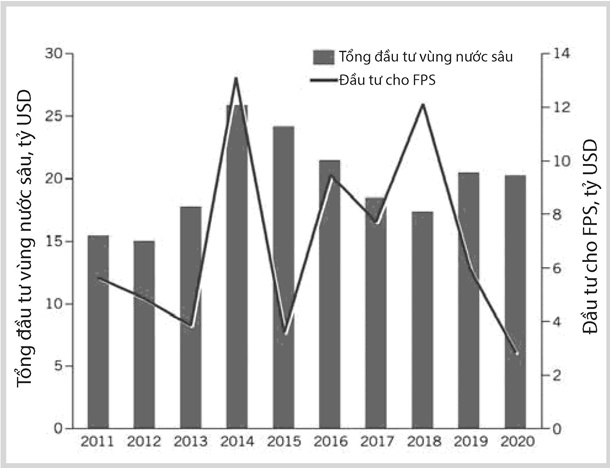

DW dự báo vốn dầu tư cơ bản (capex) ở vùng nước sâu, không kể các hệ thống khai thác bằng phương tiện nổi (FPS), giảm kể từ các mức cao nhất cho đến 2018, sau đó sẽ tăng nhẹ trở lại trong các năm 2019-2020 (hình 1 trang, OGJ04062016). Sự gia tăng trở lại này sẽ xảy ra chủ yếu ở Brazil và bồn trũng chứa khí đốt ở Đông Châu Phi.

Thị trường FPS cũng giảm đầu tư tương tự, nhưng rõ ràng nhất vào những năm cuối của giai đoạn dự báo. Số lượng đơn vị khai thác nổi được đặt hàng tăng trong các năm 2013-2014 sẽ được đưa vào hoạt động trong năm 2017-2018. Năm 2015 số lượng tàu khoan hoạt động đã đạt mức thấp nhất và được đặt hàng từ năm 1996. Đơn đặt hàng FPS vùng nước sâu năm 2016 có lẽ giữ ở mức của năm 2015.

Chi phí cho các hoạt đồng dầu khí vùng nước sâu sẽ giảm hệ số tăng trưởng hàng năm khoảng -6% trong giai đoạn 2016-2020. Tuy nhiên, tổng chi phí cho giai đoạn này vẫn tăng 5% so với cùng kỳ trong 5 năm trước, đạt 137 tỷ USD. Giá dầu thấp cũng làm giảm nhu cầu số lượng các giàn khoan nước sâu và điều này tác động đến mức tăng đầu tư capex trong giai đoạn dự báo. Trước khi giá dầu xuống thấp, các đơn đặt hàng giàn khoan tăng rất cao, tạo ra tình trạng dư thừa trong cán cân cung cầu. Cả hai yếu tố này làm cho nhu cầu các đơn vị thiết bị khoan-khai thác mới trong một số đề án dầu khí nước sâu phải đình hoãn hoặc bị cắt bỏ.

Sự suy giảm thị trường đã có tác động tiêu cực tới mọi hoạt động dầu khí khu vực nước sâu trên toàn thế giới, nhưng mức độ tác động thay đổi theo từng nơi, phụ thuộc vào mức độ giàu có tài nguyên/trữ lượng của từng dự án. Từ nay đến 2020, vùng nước sâu châu Phi và châu Mỹ sẽ chiếm 87 % tổng chi phí hoạt động dầu khí vùng nước sâu toàn cầu (hình 2:deepwater regional spend, 2011-20; trang46, OgJ 4/7/2016)

Hình 2. Đầu tư cơ bản vùng nước sâu, giai đoạn 2011 - 2020

Hình 3: Chi phí dầu khí vùng nước sâu, giai đoạn 2011-2020.

Ở châu Mỹ Latinh, chi phí cho vùng nước sâu chiếm đến 38% tổng chi phí capex ở thềm lục địa, do có số các đơn vị FPS hoạt động cao trong giai đoạn dự báo. Vì có khó khăn về tài chính nên Petrobras có thể sẽ hạn chế các đầu tư cho các đơn vị mới. Mexico tỏ ra nhiều hứa hẹn sau khi cải cách ngành năng lượng, cho phép các công ty nước ngoài vào hoạt động trong lĩnh vực thượng nguồn, nhưng do giá dầu thấp kéo dài nên có thể nhiều đề án sẽ không được thực hiện như kế hoạch ban đầu. Đề án phát triển mỏ nước sâu Lakach của Pemex dự kiến triển khai vào năm 2018 đã bị đình hoãn ít nhất 1 năm do ngân sách đầu tư bị cắt.

Đông Phi đứng thứ hai sau Mỹ Latinh về các hoạt động vùng nước sâu, tập trung ở vùng biển thuộc Tanzania và Mozambique. Việc phát triển các dự án khí đốt trong giai đoạn dự báo có thể đúng với kế hoạch ban đầu. Anadarko đã ký các hợp đồng sản xuất LNG trên bờ nên điều này sẽ thúc đẩy nhanh các hoạt động khai thác ở Mozambique, với hy vọng giá dầu tăng kéo theo giá LNG tăng. Ở các khu vực khác, hoạt động dầu khí vùng nước sâu sẽ rất ít trong các năm 2016-2020.

Chi phí capex trong địa bàn Bắc Âu tập trung trong các đề án nước sâu nhỏ ở biển Nauy của Statoil và Chevron. Các đề án nhỏ khác ở biẻn Bắc thuộc Anh có thể bị đình hoãn hoặc chậm trễ triển khai, góp phần làm cho chi phí capex giảm. Chi phí capex vùng nước sâu Australia có vẻ tăng nhanh, mặc dù vậy thị trường vùng nước sâu ở đây cũng khá nhỏ so với các nơi khác.

Thị trường vùng nước sâu ở Bắc Mỹ hy vọng sẽ chiếm 18% tổng capex vùng nước sâu toàn cầu trong giai đoạn đến 2020. Chi phí hoạt động ở vùng nước sâu tại khu vực này sẽ giảm 24% so với cùng kỳ 5 năm trước do các quyết định dầu tư cho các dự án bị kéo dài hoặc bị cắt bỏ hoàn toàn. Trong số các đề án lớn bị ảnh hưởng có phát hiện Hopkins của BP và Thunder Bird của Murphy Oil Corp.

Trong các loại hình hoạt động đầu tư ở biển sâu thì hoạt động khoan giếng và hoàn thiện giếng là công đoạn chiếm chi phí lớn nhất, với tổng đầu tư đến năm 2020 lên đến 53 tỷ USD. Phần lớn các chi phí nói trên liên quan đến hoạt động hoàn thiện giếng ở đáy biển. Châu Phi chiếm đến 38% các hoạt động hoàn thiện giếng này trong 5 năm tới. Tuy nhiên Mỹ Latinh mới là khu vực có chi phí chiếm đến 40% tổng chi phí, cao nhất trong công đoạn này vì độ sâu và chiều dài của giếng lớn cộng với thời gian hoàn thiện giếng kéo dài.

FPS là công đoạn có chi phí đứng thứ hai, chiếm 28% tổng capex vùng nước sâu toàn cầu. Khai thác nổi (floating production), xử lý sơ bộ dầu thô, tàu chứa dầu và phương tiện chuyển dầu thô (FPSO) tại nơi khai thác sang tàu thương mại chiếm đến 81% chi phí dự báo cho công đoạn FPS. Ngoại trừ chi phí dự tính cho lắp đặt FPSO giai đoạn 2016-2020, 82% chi phí còn lại đã được quyết định. Các đề án đầu tư này đều có tính đến khả năng suy giảm thị trường FPS trong ngắn hạn, nhưng yếu tố giá dầu thô thấp kéo dài bắt buộc các nhà điều hành đề án phải đánh giá lại việc sử dụng FPS trong các đề án phát triển mỏ. Một ví dụ điển hình cho tình trạng này là mỏ Leviathan của Công ty Noble Energy ở đông Địa Trung Hải, tại đây nhà điều hành đã loại bỏ phương án dùng FPS thay cho thiết bị thu gom dầu ngầm nối đến một giàn cố định đặt tại vùng nước nông. Thiết bị ngầm, bao gồm phần cứng khai thác ngầm (subsea production harware), các ống mềm ngầm (subsea umbilicals), ống nâng dầu (risers) và các đường dẫn dòng dầu (flowlines/SURF), tính chung chiếm 27% tổng chi phí đến năm 2020. Chi phí cho phần cứng khai thác ngầm phụ thuộc vào số lượng giếng phát triển được khoan. Châu Phi là thị trường lớn nhất của phần cứng khai thác ngầm trong giai đoạn dự báo. Chi phí cho SURF tốn khoảng 17 tỷ USD trong 5 năm tới. Capex của đường ống dẫn chiếm 6% trong chi phí giai đoạn dự báo, giảm 2% so với 5 năm trước.

Triển vọng thị trường ngắn hạn

Các nhà sản xuất thiết bị, các chủ tầu và các nhà cung cấp dịch vụ khoan dường như nhận thấy khó khăn trong những năm tới vì các dự án dầu khí trên thế giới bị đình hoãn tiếp tục kéo dài. Các nhà điều hành chờ đợi thay đổi công nghệ và đánh giá lại các đề án phát triển mỏ để nâng cao hiệu quả kinh tế các hoạt động dầu khí vùng nước sâu của họ. Gíá thành thiết bị và chi phí khoan thấp sẽ là các yếu tố để các đề án được phê duyệt có thể triển khai trong thời gian tới.

Ở Brazil, bên cạnh yếu tố giá dầu thấp, hệ quả của nạn tham nhũng trong tập đoàn dầu khí quốc gia Petrobras bị đưa ra ánh sáng đang tạo nhiều khó khăn cho việc thực thi các kế hoạch đầu tư đã công bố trước đây trong thời gian tới. Như vậy có thể thấy capex giành cho vùng nước sâu ở Brazil sẽ bị tác động tiêu cực rất mạnh trong tương lai gần.

Ở Châu Phi, việc cải tổ Tập đoàn Dầu khí Quốc gia Nigeria (NNPC) làm nổi bật những cố gắng của chính phủ nhằm khôi phục vai trò của ngành dầu khí trong điều kiện kinh tế - xã hội yếu kém hiện nay, tuy nhiên tương lai Dự luật Công nghiệp Dầu khí đang chờ đợi ban hành còn chưa rõ ràng. Sự bất ổn định chính trị - an ninh kéo dài và các đạo luật chồng chéo, mâu thuẫn nhau đang ngăn cách giữa nhà nước và các công ty dầu khí quốc tế đã tạo ra sự ngưng trệ tạm thời, sự nghiệp phát triển ngành dầu khí của nước giàu có tài nguyên này. Sự trì hoãn thực hiện các đề án dầu khí nói chung và giá dầu thấp đang tác động mạnh mẽ đến các đề án nước sâu ở đây, nhất là đề án Bonga SW-Aporo của Shell và đề án Nsiko của Chevron.

Triển vọng các hoạt động dầu khí nước sâu của Bắc Mỹ nói chung là không mấy khả quan cho đến năm 2020. Rất nhiều đề án nước sâu, hoặc là đang bị đình hoãn hoặc cắt bỏ do đang trong quá trình thay đổi công nghệ. Trái ngược với các khu vực khác trên thế giới, các nước Bắc Mỹ đang có vị thế phục hồi tốt trong giai đoạn 2016-2020 nhờ ở đây sẵn có cơ sở hạ tầng rất tốt.

Các hệ thống nối giếng ngầm (subsea-well tiebacks) dường như trở thành hệ thống được lựa chọn cho các đề án trong tương lai. Các chương trình đổi mới công nghệ cùng các giải pháp giảm giá thành khai thác khác nhau đang được triển khai ở Bắc Mỹ sẽ cho phép đáp ứng nhanh cho những yêu cầu thị trường tương lai khi giá dầu phục hồi.

Thị trường lọc - hóa dầu

Lọc - hóa dầu là hoạt động hạ nguồn có lợi nhuận không phụ thuộc vào giá dầu thô. Trong giai đoạn giá dầu thô xuống thấp hai năm nay, các nhà máy lọc - hóa dầu đã mang lại nguồn thu quan trọng, bù lại phần lỗ của các hoạt động thượng nguồn của các công ty dầu lớn có cấu trúc sản xuất hoàn chỉnh trên thế giới. Trong tình hình chung nói trên, ngành dầu khí Nga đang nỗ lực hiện đại hóa ngành lọc hóa dầu già cỗi, lạc hậu của mình để tăng giá trị kinh tế cho ngành công nghiệp dầu khí.

Nga bắt đầu triển khai quá trình tự động hóa nhà máy lọc dầu tư nhân. Kuban Oil &Gas Co. vừa ký hợp đồng với Honeywell Process Solutions(HPS), một chi nhánh của Honeywell International Inc., để cung cấp các hệ thống an toàn và điều khiển/kiểm tra tự động hiện đại cho xưởng lọc dầu thô (CDU) A-5, công suất 1,5 triệu tấn/năm của chi nhánh lọc dầu Ilsky Refinery LLC tại quận Severski, Krasnodar Territory thuộc Nga.

Honeywell cho biết, hệ thống tự động hóa quá trình lọc dầu gồm một bộ phận các thiết bị thuộc Experion Process Knowledge System (PKS) nhằm cung cấp một hệ thống hiện đại cho các đề án tự động hóa nhỏ đến trung bình. Được thiết kế đáp ứng các đòi hỏi của AT-5 CDU cho các hệ thống kiểm tra, điều khiển đủ sức để vận hành với độ ổn định và độ tin cậy cao, hệ thống tự động hóa Experion HS thỏa mãn các yêu cầu:

• Tạo ra được một môi trường công nghệ hiệu quả để triển khai các ứng dụng cho phép tương tác giữa người và máy ở mức cao.

• Đủ khả năng để kiểm tra và điều khiển từ xa.

• Tiếp cận linh hoạt nhằm thu thập số liệu.

Cùng với giấy phép, HPS còn cung cấp cho nhà máy lọc dầu đầy đủ các dịch vụ để xây dựng một hệ thống điều khiển sản xuất tích hợp dựa trên tiêu chuẩn HC900 lưỡng dụng (hybrid-vừa điều khiển thủ công vừa tự động) của Honywell.

Giá trị của hợp đồng không được công bố.

PJSC Tatneft, Almetyevsky, Nga, đã khai trương xưởng sản xuất cốc chậm (delayed coking) công suất 2 triệu tấn/ năm cho nhà máy lọc dầu công suất 9 triệu tấn/năm thuộc chi nhánh lọc dầu tích hợp đa pha và liên hợp hóa dầu tại Nizhnekamski của OJSCTaneco, đặt cách Kazan 250 km, thủ đô của cộng hòa tự trị Tartastan. Xưởng này giúp cho nhà máy lọc dầu này tăng chiều sâu lọc đến 95% (chỉ còn 5% cặn từ dầu nặng) và bắt đầu hoạt động ngày 3/7 vừa qua. Song song với việc tăng sản phẩm naptha, xưởng cok sẽ sản xuất các sản phẩm dầu khí cok (coker gas oils) nặng và nhẹ để làm nguyên liệu giúp tăng sản lượng diesel. Dầu khí cok nặng sẽ được chế biến tiếp tại xưởng hydrocraking của nhà máy lọc dầu này và trong tương lai sẽ nâng cấp xưởng cracking analytic lên thành xưởng hydrotreater dầu khí cok nặng.

Sản phẩm dầu khí cok nhẹ sẽ dùng làm nguyên liệu cho xưởng diesel hydrotreater, còn 700.000 tấn sản phẩm cok/năm của xưởng này thì dùng làm nhiên liệu cho nhà máy điện Nizhnekamski của Tatneft.

NangluongVietnam Online